Definición de margen operativo

El margen operativo mide cuánto beneficio obtiene una empresa en un dólar de ventas, después de pagar los costos variables de producción, como salarios y materias primas, pero antes de pagar intereses o impuestos. Se calcula dividiendo el beneficio operativo de una empresa por sus ventas netas.

¿Cómo calcular el margen operativo?

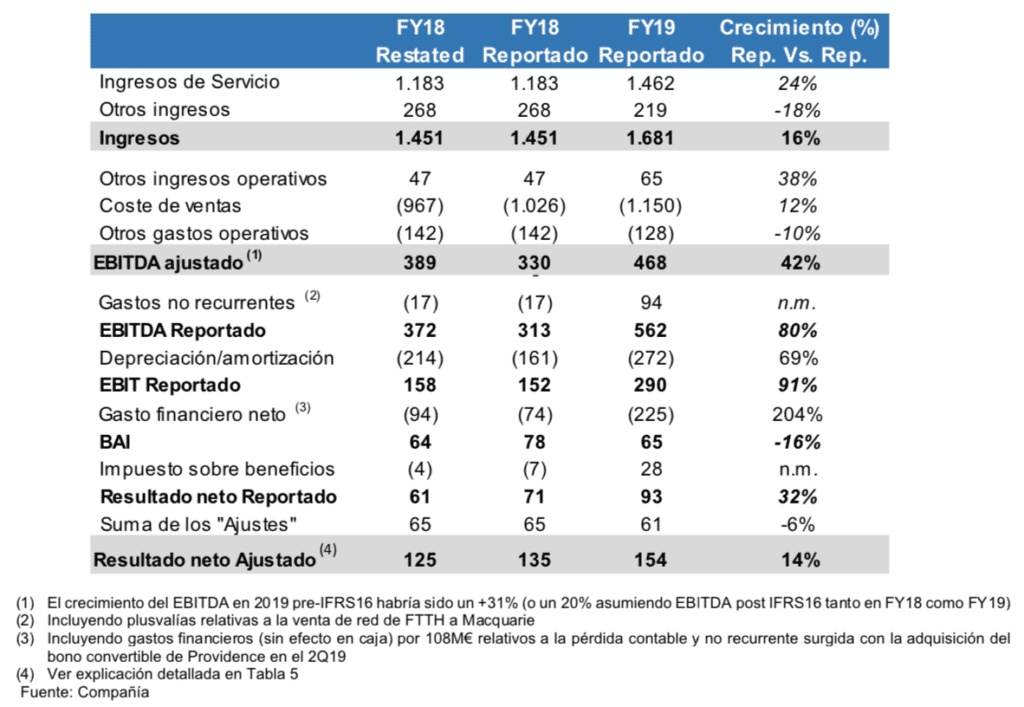

Al calcular un margen operativo, el beneficio operativo es el mismo que el EBIT o las ganancias antes de intereses e impuestos. El EBIT, o ganancia operativa, es el ingreso menos el costo de los productos vendidos y las ventas regulares, los costos generales y administrativos de administrar el negocio, excluyendo intereses e impuestos.

¿Qué dice el margen operativo?

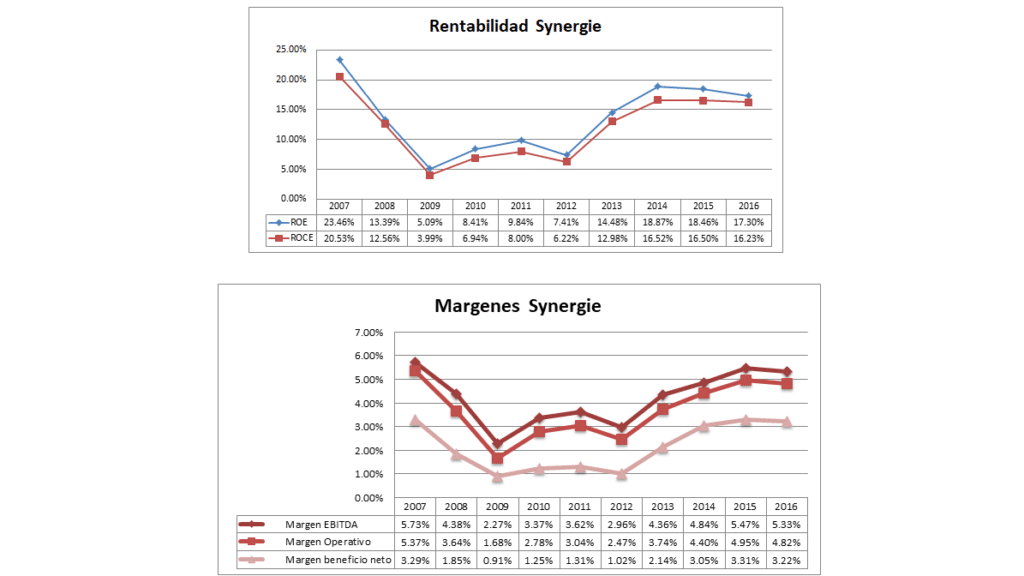

El margen operativo de una empresa, también conocido como retorno de ventas, es un buen indicador de qué tan bien se está administrando y qué tan arriesgado. Muestra la proporción de ingresos disponibles para cubrir los costos no operativos, como los pagos de intereses, razón por la cual los inversores y los acreedores prestan mucha atención a esto.

Los márgenes operativos altamente variables son el principal indicador de riesgo comercial. Del mismo modo, observar los márgenes operativos anteriores de una empresa es una buena manera de evaluar si es probable que una mejora importante en las ganancias dure.

Limitaciones de margen operativo

El margen operativo solo debe usarse para comparar empresas que operan en el mismo sector e, idealmente, tienen modelos comerciales y ventas anuales similares. Las compañías en diferentes sectores, con modelos de negocios muy diferentes, tienen márgenes operativos muy diferentes, por lo que compararlos no tendría sentido.

Para facilitar la comparación de la rentabilidad entre empresas y sectores, muchos analistas utilizan una tasa de rendimiento que elimina los efectos de las políticas financieras, contables y fiscales: ganancias antes de intereses, impuestos, depreciación y amortización (EBITDA). Por ejemplo, agregando depreciación inversa, los márgenes operativos de las grandes empresas manufactureras y las empresas industriales pesadas son más comparables.

El EBITDA a veces se usa como un proxy para el flujo de efectivo operativo, porque excluye los gastos no monetarios, como la depreciación. Sin embargo, el EBITDA no es igual al flujo de caja. Esto se debe a que no se ajusta a ningún aumento en el capital de trabajo ni tiene en cuenta los gastos de capital necesarios para respaldar la producción y mantener la base de activos de una empresa, como el flujo de caja operativo.

Otro uso para el margen operativo

El margen operativo a veces es utilizado por los gerentes para ver qué proyectos de la compañía están agregando más a los resultados. Sin embargo, cómo asignar los costos generales puede ser un factor complicado.

¿Cuál es la fórmula para el margen operativo?

Margen operativo = Utilidad ingreso operativo x 100

Otro ejemplo:

DT Clinton Manufacturing Companies informó en su estado de resultados anual 2015 un total de $125 millones en ingresos por ventas. Ingresos operativos antes de impuestos netos a $45 millones después de la deducción por gastos operativos del año. Como resultado, se generó un margen operativo del 36% después de la deducción por todos los costos operativos de $80 millones. Por lo tanto, 0.36 centavos por cada venta lograda se retiene como ganancia operativa.

¿Cuál es el resultado operativo?

El beneficio operativo es el beneficio de una empresa después de que todos los gastos operativos se deducen de los ingresos por ventas o ingresos. Representa cuánto gana una empresa de su negocio principal, no incluye otras fuentes de ingresos que no están directamente relacionadas con su negocio principal. Se diferencia del ingreso neto en que no incluye gastos por impuestos e intereses.

Esto proporciona a los inversores y acreedores una indicación clara de si el negocio principal de una empresa es rentable o no, antes de considerar los elementos no operativos.

¿Qué son los ingresos por ventas?

Los ingresos por ventas o ventas netas son el monto monetario obtenido de la venta de bienes y servicios a clientes corporativos, excluyendo los bienes devueltos y las bonificaciones/descuentos ofrecidos a los clientes. Esto se puede realizar ya sea como ventas en efectivo o ventas a crédito.

¿Por qué es importante el margen de beneficio en los negocios?

Una empresa que puede generar ingresos operativos en lugar de operar con pérdidas es una señal positiva para los posibles inversores y acreedores existentes. Esto significa que el margen operativo de la compañía crea valor para los accionistas y un servicio continuo de préstamos para prestamistas. Cuanto mayor es el margen que tiene una empresa, menor es el riesgo financiero que tiene, en comparación con tener una cuota más baja, lo que indica un margen de beneficio más bajo.

Los continuos aumentos en el margen de beneficio a lo largo del tiempo muestran que la rentabilidad está mejorando. Esto puede atribuirse al control efectivo de los costos operativos u otros factores que afectan la generación de ingresos, como la fijación de precios, el marketing y el aumento de las necesidades de los clientes.

Las desventajas de mirar el margen operativo/beneficio

El resultado operativo es un valor en libros y, por lo tanto, no necesariamente un indicador de valor económico o flujo de caja. La ganancia incluye varios gastos no monetarios, tales como depreciación, compensación basada en acciones y otros elementos. Por el contrario, no incluye inversiones y cambios en el capital de trabajo.

Cuando se incluyen y excluyen estos diversos elementos, esto puede dar como resultado que el flujo de efectivo (el administrador de valor final de una empresa) sea muy diferente (mayor o menor) que la ganancia operativa.

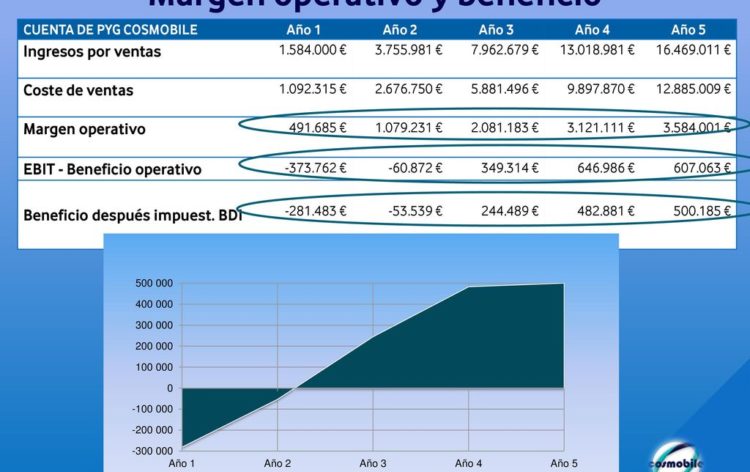

Cálculo del margen operativo

Calcule el margen operativo calculando el beneficio operativo. Comience con las ventas netas para el período financiero, reste el costo de los bienes vendidos, los costos de venta, los costos administrativos y otros gastos para llegar a la ganancia operativa. Divida el beneficio operativo entre las ventas netas y multiplique por 100 para expresar el resultado como un porcentaje. Por ejemplo, si sus ventas netas equivalen a $2 millones y resta $1.7 millones en gastos operativos, tiene un ingreso operativo de $300,000. Divida $300,000 por $2 millones y multiplique por 100. El margen operativo es del 15 por ciento.

La importancia del margen operativo

Expresar el beneficio operativo como porcentaje de las ventas netas es útil, ya que permite a las partes interesadas comparar con empresas similares. Supongamos que dos compañías tienen un ingreso neto similar. Sin embargo, la Compañía A tiene un margen operativo del 15 por ciento. La empresa B obtiene gran parte de sus ganancias de las inversiones y su margen operativo es solo del 8 por ciento. Esta información indica que la Compañía A puede generar mejor ganancia operativa.

Puede crear un gráfico de líneas de tendencia para rastrear el margen operativo a lo largo del tiempo. En general, el margen operativo debería aumentar a medida que crecen las ventas, ya que los costos fijos representan un porcentaje menor de los costos. Con esto en mente, puede ver fácilmente si el margen operativo sigue el ritmo de los cambios en los ingresos.

¿Qué toma del ingreso total para calcular el ingreso operativo?

Los ingresos totales incluyen cada centavo que la empresa recibe por vender un producto. No incluye ninguno de los costos involucrados en la generación de actividad comercial. El ingreso operativo incluye algunos, pero no todos, de estos costos.

Lo primero que hace el estado de resultados es calcular la ganancia bruta. Esto se hace eliminando el costo directo de los bienes o servicios que vende la empresa. Por ejemplo, si una empresa vende limonada, los costos de los limones, el agua y el azúcar se incluyen en el costo de los productos vendidos.

Después de eso, también debe contabilizar los costos accesorios de la empresa. Todas las compañías tienen gastos generales, también llamados gastos generales, administrativos y de ventas. Elementos como la obtención de espacio para oficinas corporativas, servicios públicos y profesionales que pagan para recopilar información para cumplir con los requisitos reglamentarios son ejemplos de lo que puede estar bajo una sobrecarga general.

Las empresas también suelen gastar dinero en investigación y desarrollo. Este gasto se toma de los ingresos. Finalmente, si una empresa tiene activos fijos que deben amortizarse o depreciarse, se liberan las disposiciones correspondientes en este momento. Reste todos estos elementos y obtendrá ingresos operativos, a partir de los cuales puede determinar el margen operativo.

¿Qué margen operativo no informa?

Aún así, los márgenes operativos son útiles para dos propósitos. La comparación de los márgenes operativos de la misma compañía en dos períodos diferentes le dará una idea de cualquier progreso o erosión en la mejora de la rentabilidad. Comparar los márgenes operativos entre compañías de la misma industria puede ser útil para descubrir qué compañía aprovecha al máximo las oportunidades.

Los márgenes operativos son un concepto simple, pero llevan mucha información. Al invitarlo a un análisis más profundo del estado de resultados, los márgenes operativos cumplen un valioso propósito que todos los inversores deben realizar.

Comentarios(1 comentario(s))